金融市场利好政策持续加持下,中国资产价值迎来重估,国际投行巨头纷纷唱多。

最近几天,国际投行巨头对中国资产的态度有明显变化,连续发布研报表明态度。其中,高盛建议“投资者战术性投资中国股票”;摩根士丹利则认为中国股市近期或“出现战术性反弹,甚至表现优于新兴市场”。

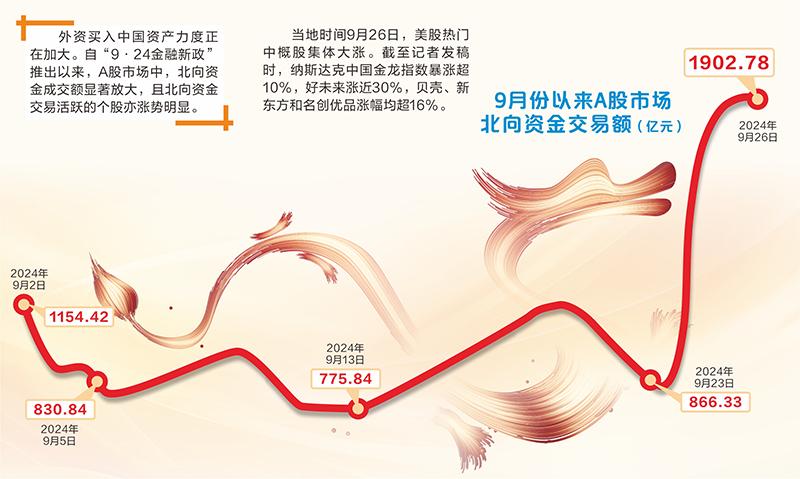

与此同时,外资买入中国资产力度正在加大。自“9·24金融新政”推出以来,A股市场中,北向资金成交额放量明显,且北向资金交易活跃的个股亦涨势明显。

值得注意的是,当地时间9月26日,美股热门中概股集体大涨。截至记者发稿时,纳斯达克中国金龙指数暴涨超10%,好未来涨近30%,贝壳、新东方和名创优品涨幅均超16%。

国际投行唱多

摩根士丹利中国9月26日最新研报称,“北京有史以来第一次在9月举行政治局会议分析研究当前经济形势,这对我们和市场来说都是一个积极的意外之喜。在本周令人惊喜的央行宽松方案之后,我们预计未来几个月会有更多的财政支持住房和社会福利支出。”

而在此前一天,摩根士丹利中国另一份研报称,中国近期一揽子稳定市场的措施在形式上堪称“中国股市史无前例”。预计中国A股和港股市场都将对政策做出积极反应,并有可能在近期内出现战术性反弹,甚至表现优于新兴市场。

继日前电话会被投资者挤爆后,高盛研究部在最新研报中坚定看好中国资产。高盛研究部表示,政策措施可以看出政策制定者关注经济增长和市场,足以催化一轮政策引发的反弹,当前类似于今年4月战术性反弹的配置机遇或已到来。在房地产问题得到解决之前,市场以交易型机会为主,在策略上建议买入股东回报主题相关品种。此外,高盛认为,相对于A股,港股的盈利修正更为强劲,并建议投资者战术性投资中国股票。

野村东方国际证券研究部策略分析师宋劲9月26日接受证券时报记者采访时表示,中国央行的政策支持力度超市场预期,尤其是针对股市的创新支持工具方面。“我们认为,政策有助于缓和A股压力并助推短期反弹,后续将有更多部门发布对于经济的纾困和刺激信号,驱动市场对基本面的预期修复并改善资金面压力。”

美股热门中概股大涨

外资在加大买入中国资产的力度。近日,香港地区有投资者收到外资机构销售观点称,“全球长线基金开始买入中国资产。”

从北向资金来看,9月24日以来,北向资金成交金额相比平日呈现明显放量。Wind数据显示,9月24日、25日、26日,北向资金成交金额分别为1653.15亿元、1881.67亿元、1902.78亿元。而今年9月1日至9月23日,北向资金日均成交金额为934.51亿元。

与此同时,北向资金高度活跃的个股,近日股价走势亮眼。以9月26日为例,20只沪深港通前十大成交股中九成当日上涨。其中,贵州茅台沪股通成交额高达47.67亿元,居于榜首,而贵州茅台当日涨幅高达9.29%;当日涨停的五粮液深股通成交额高达25.14亿元。

当天北向资金成交额最高的股票,还包括招商银行、宁德时代、中国平安、紫金矿业、工商银行、迈瑞医疗、美的集团等,本周均有不错的涨幅。

此外,9月26日美股热门中概股集体暴涨,截至发稿时,好未来涨近30%,贝壳、新东方和名创优品涨幅均超16%,小鹏汽车、京东、腾讯音乐均上涨超13%。此外,携程网、拼多多、理想汽车和百度涨幅也超过9%。

看好高股息

新质生产力等机会

从板块机会来看,国际投行看好的方向主要包括高股息、新质生产力等。

宋劲认为,年初至今的抱团方向(如泛红利、类债高股息等)以及具备基本面一致预期平稳或向好的行业,有望成为资金避风港,新抱团方向可能是市场反弹的主线。

宋劲分析,胜率最高的三个方向为:第一,部分地产和非快消医药行业幸存者;第二,煤炭、油气、交运和公用事业等上半年受追捧的泛红利概念,在股价大幅调整后重新具备吸引力;第三,科技自立和果链等成长股,其中对于今年下半年和明年的业绩指引环比持平或上升的个股存在自下而上的机会。从中长期来看,伴随财报的披露,符合新“国九条”指导思想的新质生产力主线、高ROE(净资产收益率)企业和具备ROE改善空间的行业有望获得市场的进一步关注。

瑞银中国股票策略研究主管王宗豪告诉证券时报记者,考虑到潜在增量资金流入、股票回购规模增加以及公司治理长期将进一步改善,最新的一揽子政策对股市整体构成利好。策略上,瑞银中国维持哑铃策略,一方面看好高股息股,另一方面看好互联网、半导体设备、教育和个别房地产相关股票作为贝塔标的。

王宗豪表示,“高股息股可能受益于互换便利带来的资金流入,而进行回购的公司也可能迎来股价上涨。虽然短期措施会利好A股公司,但我们认为监管机构改善公司治理的努力将使所有MSCI中国指数成份股受益。在一系列增强信心的措施拉动下,券商也有望受益于资本市场改善。”

(原文标题《国际投行点赞“意外之喜”外资加码买入中国资产》)

还没有评论,来说两句吧...